認知症などで判断能力が衰えてしまうと財産の管理や処分をする事が難しくなることがあります。

これを資産凍結といいます。

資産が凍結してしまうと起こる困りごと

定期預金を含む預貯金の窓口での手続きが出来なくなり、お金をおろしたり解約したりできなくなります。

ご本人の医療費や施設費など大きなお金を動かすことが出来なくなり、ご家族が立て替えて負担をすることになります。

ご本人が施設に移り、家に誰も住まなくなっても売却が出来なくなります。(いわゆる空き家問題)

遺産分割協議に参加できなくなります。

こんなときは成年後見の申し立てをして、裁判所が選んだ後見人に財産の管理を任せる事になります。

ただ、ご本人の資産を守ってくれる成年後見制度ではありますが、ご本人やご家族の会った事もない専門家が後見人に選ばれるケースもあります。またご本人はもちろんご家族も自由に資産に触れない状態が続くことになり、色々な面で少し窮屈な制度と言われています。

そんな時に出番になるのが「民事信託(家族信託)」です。

家族信託とは

元気なうちに信頼の出来る家族などに課税なく財産をうつし、親のために管理・活用(運用も可)・処分してもらう環境を作る制度です。

信じて託すから「信託」です。

家族に託すことが多いため民事信託を「家族信託」と呼びます。

家族信託の特徴

・信託する財産はご自身で選ぶことが出来ます。

・受託者が資産の運用をする事も出来ます。

・遺言書の作成と併用する事で財産承継まで出来ます。

・遺言書の代わりになるだけではなく、孫を受託者にする等、遺言書には出来ない財産承継のプランを契約として残せます。

・障害のある子の将来に対する不安を減らすことができます。

混同しがちな家族信託、任意後見、法定後見(成年後見等)の違い

内容

家族信託:家族、親族が親の財産を契約に従って管理、運用出来る

任意後見:自分の信頼できる相手(家族に限らない)を委託者とし、契約に従って財産管理や身上監護をしてもらう

法定後見:ご本人の判断能力が衰えた後に家庭裁判所が選任した弁護士や司法書士がなる法定後見人(成年後見人など)に財産の管理や身上監護をされる

契約のタイミング

家族信託:判断能力があるうち

任意後見:判断能力があるうち

法定後見:判断能力喪失後

効力発生のタイミング

家族信託:契約で自由に決められるのが原則

任意後見:ご本人の判断能力が衰えてきたと感じた時に、家族や任意後見人などが家裁に請求し、任意後見監督人が選任されたら(発効という)

法定後見:ご本人の判断能力がなくなり、家族など申し立て権のある物が家裁に申し立て、審判がおりたら

不動産がある場合の名義

家族信託:契約をしてすぐ受託者に移転する 受託者によって処分されるまで受託者名義

任意後見:後見人により処分がされるまではご本人名義

法定後見:後見人により処分がされるまではご本人名義

身上監護

家族信託:出来ない

任意後見:契約で定めれば出来る

法定後見:出来る

かかる費用

家族信託:専門家に依頼する場合には相談費用や契約書作成費用、公証役場費用など。月々の委託者への報酬は契約で自由に取り決める(無報酬も可)監督人を置く場合には月々の監督人の報酬

任意後見:専門家に依頼する場合には相談費用や契約書作成費用、公証役場費用など。判断能力が衰えて後見契約の発効をした後は後見人、任意後見人監督人へのそれぞれの月々の報酬(毎月数万円程度)

法定後見:後見人への月々の報酬(財産額に応じて裁判所が報酬額を決める。数万円程度)

実際に自分の希望には家族信託がなんとなく合いそうだ、と思われる方にとっても

なかなか流れや制度の意味が理解しにくい家族信託。

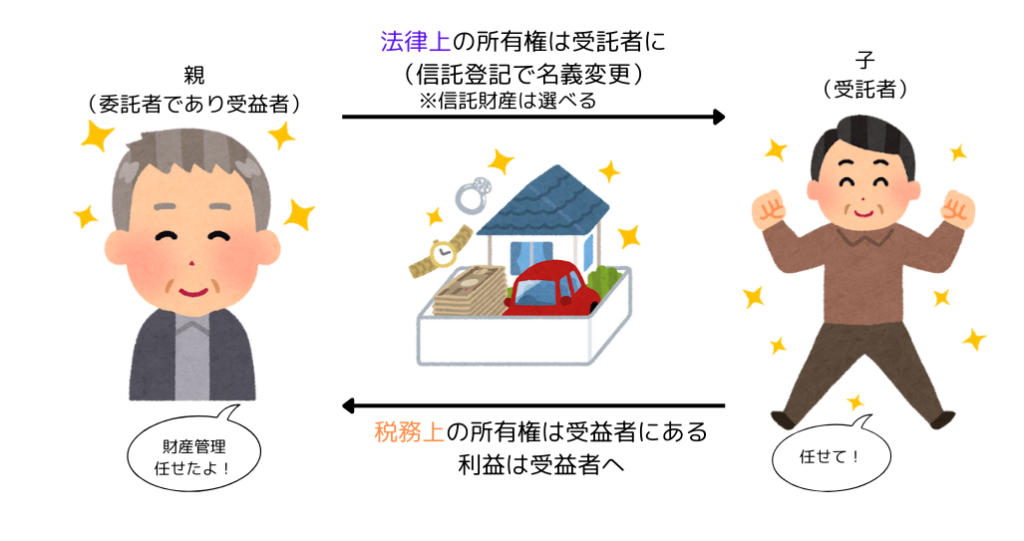

具体的にはどんな制度なのか、一つの「所有権」を法律上の所有権と税務上の所有権の二つに分割して、それをイラストを交えて考えていきます。

家族信託の一般的な例

法律上の所有者は子供である受託者にうつる

→不動産の登記は受託者である子にうつります。信託財産から家賃収入があるのであれば受託者(子供)名義の信託用の口座に入金されます。

しかし信託ですから、それらの財産は受益者である親の為(生活費や医療費、介護費など)に使われます。

税務上の所有権は受益者(親)に残る・・とはどうゆうことか

税金の紐づけは親である受託者に残ります。

例)受託者(子)が信託財産である土地に銀行から融資を受けて建物を建てたとします。

融資を受けたのは受託者である子供なのに、税務上の所有権は受益者(親)に残っているため、この債務は受益者(親)のものとして扱われ、相続の時にマイナスの財産として債務控除が受けられる事になります。

例)自宅売却の際のマイホーム特例はどうなるか

本人が住んでいる家を売るのはよっぽどの事だろうから、売却の利益の3000万円までは税金がかからないようにしてあげましょう、というのがマイホーム特例です。

成年後見は所有者であるご本人(親)が住んでいて、売却する(余程の理由があると家庭裁判所が判断しなければ許可はおりない)訳ですから当然適用ありですが、信託は、というと確かに住んでいるのは親ですが売却をするのは法律上の所有者である委託者(子)です。住んでもいない人が売却するのにイホーム特例の適用があります。

これが信託では「税務上の所有権」がご本人に残っている、という意味です。

法律上の所有権だけではなく、税務上の所有権まで全て移ると完全な所有権を取得したことになります。

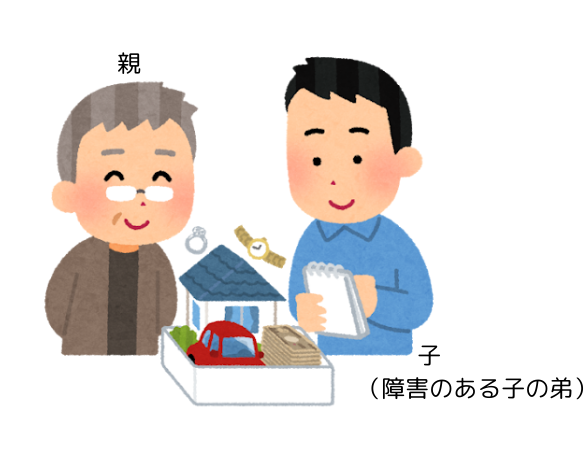

福祉型信託(障害のあるお子さまをお持ちの親御様向け)の例

まずは親御様から障害のあるお子様のご兄弟などに財産を信託します。

上の一般的な例では親が委託者であり受益者でしたが、こちらの福祉型は親が委託者、弟が受託者、受益者は親では無く障害のある姉になります。

親が認知症になったり、死亡した後は受託者である弟が、障害のある姉の為に財産管理をし、障害のある姉の為に財産を使っていく事になります。

兄弟がいない場合には知人や親せきを受託者にする事も出来ますが、長年にわたる管理で負担が大きいのでなかなか引き受けてくれる人は少ないかもしれません。

そういった場合、最近は受託者の立場を引き受けてくれる信託銀行も出てきていますので、それも選択肢に入れると良いかと思います。

注意点:信託銀行を受託者にする場合には信託財産は金銭のみとなりますので、不動産などは信託財産としたいのであれば売却する必要が出てきます。

生命保険信託

福祉型信託を利用する時には生命保険の利用も検討しましょう。

生命保険については相続人一人につき500万円までは非課税ですから、お金を増やしながら相続税のかからない財産をお子様に残すことが出来ます。

この際、障害を持つお子様が自分で保険金を請求するのが難しいかもしれません。そんなときも併せて家族信託で設定していれば受託者が代わりに保険金の請求も出来ます。

このように生命保険と家族信託を併せる手法を生命保険信託と呼びます。

認知症対策として、贈与と比較される事のある家族信託。違いを見ていきます。

贈与と家族信託の比較

例)収益不動産がある場合で比較してみる

↓

| 贈与 | 家族信託 |

| 資産凍結回避できる 法律上の所有権移転は贈与時 | 資産凍結回避できる 法律上の所有権移転は信託時 |

| 税務上の所有権移転も贈与時(生前) | 税務上の所有権移転時は通常相続開始時 |

| 税務上の所有権取得時の税金 ※贈与税 ※不動産取得税 | 税務上の所有権取得時の税金 ※相続税 連続型という形で、親死亡後の受益者を孫に定めておくなどすると、相続税が一代分(本来親→子→孫だが、親→子の部分をジャンプできる)節税できる。 |

| 生前中に所得は子供へ ※所得の分散による所得税の節税 ※親の財産を増やさない事による相続税対策 ※子の納税資金の確保 ※子が資産形成出来、修繕積立費なども確保できる | 生前中の所得は親のまま ※相続財産は増えていくので、節税のために積極的に消費する ・医療費・介護費・生活費など |

贈与をする事で贈与税の課税があったとしても、その課税を超えるメリット(薄いピンクの枠の中)があるのであれば贈与する価値ありといえます。

贈与税と、相続税のバランスを考えていく事が大切です。持っている資産、何をしたいのか、といった事を踏まえて検討してくことになります。

各制度にかかる税金と課税のタイミング

最後に、遺言、贈与、家族信託、後見を利用した際にどのようなタイミングでどのような税金がかかるか見ていきます。

所有権を法律上の所有権と財務上の所有権に分割して考えていきます。

下の表を見ると法律上の所有権と財産上の所有権の移転時期が違うのは家族信託だけという事がわかると思います。そのことから家族信託は課税についても家族信託特有の特殊な課税の仕方になります。

こういった事も考慮しながら最適な制度を考えていきます。

| 対策時 | 認知症発症時 | 死亡時 | 税務上の所有権が子に移転した時にかかる税金 | ||

| 遺言 | 法律上 税務上 | 相続税 | |||

| 贈与 | 法律上 税務上 | 贈与税 不動産取得税 | |||

| 家族信託 | 法律上 | 税務上 | 相続税 | ||

| 法定後見 任意後見 | 法律上(代理) | 法律上 税務上 | 相続税 |

グレーの部分:認知症発症時に法律上の所有権が本人にある場合には資産凍結になります。

当事務所における家族信託に関わる取扱業務

何がご自分に必要な手続きが分からないという方の為のご相談、コンサルティング

家族信託契約書作成(公正証書)

信託開始後の事務処理報告のご相談

ご資産の状況やご本人が思い描くプランによってはみまもり契約や任意後見との併用、遺言書の作成と併用した財産の承継などもご検討頂くと良いかと思います。

女性行政書士が対応致します

当事務所における一般的な家族信託業務の流れ

(福祉型信託や任意後見など他の制度との併用の場合には多少違ってきます)

1・ご相談

まずはご相談下さい。本当に家族信託が必要なのか、もしくは他の制度が合っているのかを考えていきます。その中でご本人が何を望まれているのか、ご家族は何を望まれているのか、丁寧にお話を伺います。

場合によっては、かかってくる税金なども併せて検討した方が良い事もあるため、いったん持ち帰り、税理士との打合せをします。

そのうえで改めて選択肢をご提案し、流れや必要な費用など説明させて頂きます。

2・信託の契約内容の検討・決定

家族信託をする事が決まったら具体的な契約内容を決め、案文を作成していきます。

・委託者・受託者・信託財産・監督人はどうするか、報酬は、委託者死亡時の財産承継についてなど。

この段階で他のご家族にも信託の内容をお伝えし、合意を得ておくことで後のご家族間でのもめ事を防ぎます。

3・契約に必要な各機関との調整 連携

信託財産に不動産があれば契約内容を踏まえ司法書士への確認、節税も考えて検討するのであれば税理士との打合せ、公証人との打合せ、日程調整、その他金融機関の手続きの確認などが必要です。

ご相談からここまでで2~3か月かかります。

4・公証役場にて公正証書作成

任意後見と違い、家族信託は必ずしも公正証書にする必要のない契約ですが、当事務所では家族信託契約も必ず公正証書でお受けしております。公正証書にしない家族信託はお受けいたしておりません。

信託用の信託口口座を作るにあたり、金融機関では公正証書の提出を求められるからです。また、ご本人の希望によって契約をしたという証明にもなりますし(公証人がご本人の意思確認をします)それが後の他のご家族とのトラブルを防ぐことにもつながるからです。

ご相談からここまで3~6か月かかります。

5・信託財産を管理、運用していくための準備

金銭は信託口口座へ入金し(ご本人口座にある預貯金もおろして信託口口座へ)、不動産は「信託」を原因とした登記をするなど、信託財産管理運用の準備をします。

6・家族信託スタート

受託者は契約内容に従って信託事務を開始していく事になります。

受託者は委託者もしくは受益者から求められた時には事務の処理状況など報告します。(書類の作成などご相談頂けます)